【意味なし!】法人保険が節税対策に使えない3つの理由【わかりやすく解説します】

会社に利益が出てくると節税を考えるようになりますよね。

そうすると、税理士やFP、保険会社で勧められるのが「法人保険」です。

保険内容を見たことがある人はわかると思うのですが、まあ内容がわかりにくいw

一見、資料を見ただけでは、何のことか分からないと思います。実際、FPである僕自身も、しっかり読まないと理解が難しいです。

FPとして、そして中小企業のオーナーとして、法人保険は必要ないと考えているのですが、その理由をわかりやすく解説していきますので、ぜひ参考にして下さい。財布に他人の手を突っ込まれてしまわないように、知識武装をして備えていきましょう!!

法人保険の節税対策が意味ない3つの理由

結論、法人保険は使い勝手がとても悪く、僕は必要ない!と考えています。

一つずつ解説していきますね。

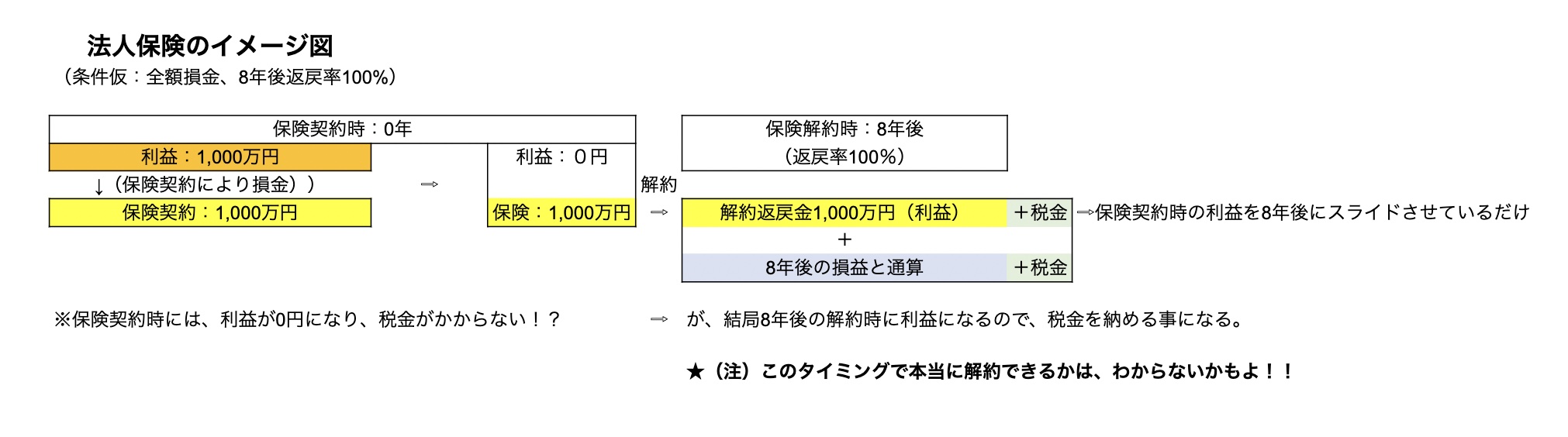

❶法人保険は課税の繰り延べでしかない

法人保険は「課税の繰り延べ」でしかありません。

例えば、

・利益:1,000万円

・税金:300万円(税率30%)

とします。

ここで、法人保険に1,000万円入れば、

1,000万円(利益予定)–1,000万円(法人保険)=利益0円!!

、、、にはならないことが多いです!

どういうことかというと、保険には、「半分しか損金にならない保険」が多いからです。

1000万円のうち、500万円しか損金(経費)にならない、認めてくれない。

ということは、

1,000万円(利益予定)–500万円(保険)=500万円(利益)

500万円に対して、30%の税金がかかる!

⇨500万円×30%=150万円の税金。

更に、保険料は1,000万円支払っているので、手元のお金は「0」

150万円の税金がかかるのに、手元のお金がなければ、、、

❌借り入れを起こす

❌過去の利益から支払う

❌今期の利益から支払う

※結果、こんなことをしていては、キャッシュフローが悪くなってしまいます。

何をしているのかよくわからないですよね。

「全額損金」になる保険もあるが、とても返礼率が悪くなります。

返礼率が悪いということは、もしも途中で使いたい時に現金化すると、元金よりずいぶん価値が下がってしまうということです。

いつ何があるかわからないのが経営です。いつ◯◯ショックがあって、業績が悪くなることもありうりますよね。

しかも現金化(保険を解約)するときに、「受け取ったお金には税金がかかってしまう」!これもとても重要です。

受け取ったその年の利益が上がってしまう!

そうすると結局、解約した時の税金が高くなってしまうワケです。

なので、保険会社は解約した年に、

✅大きな費用が出るイベントをしましょう!

✅退職金を取りましょう!

✅大規模修繕をしましょう!

なんてアドバイスしてくるのですが、、、

そんなの10年後とかの情勢なんて、誰にも読めないですよw

❓タイミング良く退職出来るのか?

❓早くに大規模修繕が起きたら?

❓もっと早くに会社の業績が下がっていたら?

結局、返戻率の悪いときに解約してしまうことになってしまうことだってあるし、更に保険会社に手数料をずっと払い続けるワケだし、それならいっそ、利益が上がった年に、未来に繋がる投資をしたり、社員に還元した方が、更に会社が成長できるはずです。

これらのことから、法人保険というのは、今の利益を先送りに繰り延べ、先送りにした年に利益を上乗せます。

利益を繰り延べた分、その繰り延べた年に税金を支払う、いわば利益をスライドさせただけ、繰り延べでしかない、というワケです。

❷解約タイミングを間違えると損する

法人保険は、特定のタイミングで解約しないと損してしまう保険が多いです。

その特定のタイミングの多くが8年前後。

保険のプランにもよりますが、長く入れば入るほど、返戻率が悪くなってしまう保険もあります。

✅3年で解約したら、返戻率50%

✅5年で解約したら、返戻率80%

✅8年で解約したら、返戻率100%

✅20年で解約したら、返戻率70%

とか。。。

損せず解約できるタイミングが、とても限られたタイミングでしか解約できないようになっているんです。

法人保険をかけたということは、いずれかのタイミングで解約して現金化するタイミングが訪れます。

でも実際、会社を経営していて、こんなピンポイントで解約できるかどうかなんて、誰にもわからないですよね。

❸解約タイミングを間違えなくても意味がないw

そもそも、退職金や大規模修繕というのは「損金(経費)」になります。

もともと損金に認められている経費なのだから、保険解約による収入があろうがなかろうが、損金にすればいいんです。

損金にした分、税金が安くなります。

更に、損金にしたことで赤字になった場合は、青色申告をしているなら、3年間赤字を繰越することもできます。

繰り越した赤字は、翌年以降3年間の黒字と相殺できます。

例えば、

・今年は赤字が100万円

・翌年は黒字が150万円

✅損失申告をしておけば、翌年は黒字150万円-前年の繰越損失100万円=50万円

50万円に対してのみ課税されるということです。

解約返戻率の良い時期に解約できたとしても、解約返戻金が利益として上乗せされます。解約返戻金の利益分、解約時期に税金を払わないといけません。

結局、以前の利益が解約時にスライドしただけで、その分税金を払わないといけない。

結果、解約タイミングを間違えなくても、意味がないw。保険会社にお金(手数料)をあげてるだけ!ですね^ ^;

法人保険がメリットになりうる可能性は低い

ここまで法人保険が必要ない理由を述べてきましたが、法人保険がメリットになりうる場合を考えてみました。

このような時、法人保険をかけたメリットが出てきます。

なかなか難易度が高そうですよね^ ^;

これらの前提条件を知った上で、法人保険のメリットですw

いかがでしょう?法人保険、、、僕は必要ないかな〜^ ^;

会社の前提条件が違えば、適切な節税対策は変わってきます。

知識武装して、賢く節税していきましょう!!

それでは次の記事でお待ちしております!

参照:

・両学長動画:第4回 法人保険より便利!経営セーフティ共済で節税しよう【中小企業倒産防止共済】 【お金を”貯める”】